Đến hẹn lại lên, có thể cuối tháng này hoặc sang tháng sau, các ngân hàng và doanh nghiệp niêm yết sẽ tiếp tục công bố báo cáo tài chính Quý III/2014 trên các phương tiện thông tin đại chúng. Trong đó, nổi bật và được nhiều sự quan tâm hơn cả là tình hình tài chính của các ngân hàng thương mại.

Lúc này, chắc chắn, một trong những chỉ tiêu của báo cáo tài chính được bàn luận và đề cập liên tục bên cạnh nợ xấu, tăng trưởng tín dụng là kết quả lợi nhuận mỗi ngân hàng. Nhưng dư luận sẽ mổ xẻ ở khía cạnh nào?

Như các năm trước “ngân hàng lợi nhuận khủng”, “hé lộ lợi nhuận siêu khủng của hàng loạt ngân hàng”, “điểm mặt từng ngân hàng lợi nhuận cao”… hay thay vào đó là sự ảm đảm “lợi nhuận ngân hàng cụt vì nợ xấu”, “bóng đen nợ xấu ám ảnh lợi nhuận ngân hàng”, “dự phòng lớn ăn mòn lợi nhuận”…

Thông qua các dữ liệu quá khứ và triển vọng kinh tế vĩ mô hiện tại, có thể khẳng định, bức tranh lợi nhuận ngân hàng quý III/2014 khó có thể xóa tan sự u ám của nợ xấu và sự tăng trưởng tín dụng ì ạch. Nhưng bằng nhiều cách xử lý số liệu tài chính, chu kỳ tăng trưởng tín dụng nhanh vào các tháng cuối năm và tiến trình kéo dãn trích lập dự phòng khi “bán” nợ xấu cho VAMC, các ngân hàng vẫn có thể hoàn thành chỉ tiêu lợi nhuận như kế hoạch đề ra.

Theo báo cáo tài chính quý II/2014, phần lớn các ngân hàng đều đạt được 50% chỉ tiêu lợi nhuận đề ra cho cả năm kế hoạch. Và số lợi nhuận lũy kế của 6 tháng, có ngân hàng ít là hơn 800 – 900 tỷ đồng, nhiều thì vài ngàn tỷ đồng. Đây thật sự là những con số mơ ước của không ít doanh nghiệp khác và chưa có ngân hàng nào lỗ tính đến thời điểm hiện tại. Tuy nhiên, đằng sau những con số lợi nhuận từ quá khứ có ba vấn đề được đặt ra :

- Thứ nhất, nhiều ngân hàng đều có lợi nhuận không hề nhỏ và được tích lũy theo năm (một phần phân phối cho cổ đông), nhưng việc xử lý nợ xấu lại trở thành gánh nặng chủ yếu của cơ quan quản lý.

- Thứ hai, cơ cấu thu nhập của ngân hàng thiếu vững bền, chỉ hướng đến tăng trưởng lợi nhuận mà bỏ qua chất lượng lợi nhuận. Trong cơ cấu này phục thuộc phần lớn vào thu nhập lãi thuần từ tín dụng.

- Thứ ba, lợi nhuận ngân hàng đến thời điểm hiện tại phụ thuộc nhiều vào tiến trình xử lý nợ xấu (trích lập dự phòng, phát mãi tài sản và VAMC) và tăng trưởng tín dụng.

Cơ cấu thu nhập của ngân hàng bấp bênh

Hoàn thành chỉ tiêu lợi nhuận hằng năm là mệnh lệnh bắt buộc từ cổ đông nên nhiều ngân hàng không xem đây là chỉ tiêu định hướng mà là chỉ tiêu then chốt. Bởi kết quả lợi nhuận không chỉ ảnh hưởng đến uy tín thương hiệu ngân hàng, giá trị cổ phiếu, lợi nhuận phân phối cho cổ đông mà còn thể hiện toàn cảnh tăng trưởng kinh tế. Một thời gian khá dài, tăng trưởng kinh tế Việt Nam phụ thuộc vào số lượng nguồn vốn cung ứng và các ngân hàng theo đó cũng tăng trưởng tín dụng nhanh để hòa nhịp. Kết quả, hầu hết ngân hàng Việt Nam đều có cơ cấu thu nhập phụ thuộc nhiều từ lãi tín dụng. Nguồn thu này trở nên bấp bênh khi tăng trưởng tín dụng ì ạch, nợ xấu ngày càng gia tăng và tình hình kinh tế vĩ mô chuyển biến xấu.

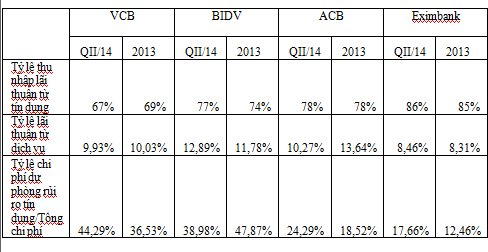

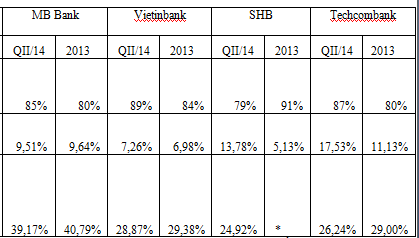

Sự phụ thuộc thu nhập từ tín dụng đã được một vài ngân hàng ý thức giảm nhưng vẫn chiếm tỷ trọng rất lớn trong cơ cấu thu nhập như Vietcombank có tỷ lệ thu nhập lãi thuần chiếm hơn 67%, BIDV hơn 77%, ACB 78%, MBBank hơn 85%, Vietinbank gần 90%...Đặc biệt, ở các ngân hàng nhỏ tỷ lệ này chiếm hơn 95%. Theo những nghiên cứu gần đây, một ngân hàng bán lẻ muốn hướng đến phát triển bền vững thì trong cơ cấu thu nhập có thu nhập từ tín dụng nên chiếm dưới 60% và tỷ trọng gia tăng nhiều hơn ở thu từ dịch vụ.

Lợi nhuận ngân hàng “ngóng” tăng trưởng tín dụng

Tăng trưởng tín dụng và lợi nhuận ngân hàng có mối tương quan khá lớn tại Việt Nam. Nên nhìn vào tỷ lệ tăng trưởng tín dụng có thể phác thảo được kết quả lợi nhuận của hệ thống ngân hàng thương mại. Đến ngày 30/9/2014, tín dụng toàn hệ thống các tổ chức tín dụng đối với nền kinh tế tăng 7,26% so với cuối năm 2013 và cơ cấu tín dụng tiếp tục chuyển dịch theo hướng tập trung vào các ngành ưu tiên theo chủ trương của Chính phủ. Điều này cũng phù hợp với quy luật tăng trưởng tín dụng sẽ nhanh vào những tháng cuối năm. Được mùa tăng trưởng tín dụng, các ngân hàng có thể tiếp tục đẩy mạnh vốn vào nền kinh tế và tạo ra lợi nhuận theo đúng kế hoạch đề ra.

Tuy nhiên, thời kỳ phụ thuộc tăng trưởng phụ thuộc tín dụng đã cho nhiều ngân hàng những bài học khá “đắng”, nên chăng, tập trung và củng cố chất lượng tín dụng, hạn chế nợ xấu phát sinh và cân nhắc giảm chỉ tiêu lợi nhuận đã đề ra, là điều cấp thiết hơn.

Lợi nhuận ngân hàng sẽ tiếp tục “bào mòn” bởi dự phòng rủi ro tín dụng

Ngày 13/8 vừa qua, Công ty Kiểm toán E&Y đã công bố báo cáo khảo sát ngành ngân hàng tại các thị trường mới nổi, trong đó có Việt Nam. Số lượng khảo sát là 17 ngân hàng với kết quả chính yếu về nợ xấu như sau: 24% nghĩ rằng nợ xấu là vấn đề quan trọng nhất của nền kinh tế đang đối mặt; 76% cho rằng nợ xấu là vấn đề ảnh hưởng lớn đến ngành ngân hàng. Điều này chứng tỏ, nợ xấu thật sự không những là nỗi ám ảnh của hệ thống ngân hàng mà còn ảnh hưởng cả sự ổn định tài chính.

Đến nay, các chuyên gia thừa nhận, tốc độ xử lý nợ xấu không nhanh bằng nợ xấu mới phát sinh. Trong đó, tỷ lệ nợ nhóm 5 ngày càng nhiều ở các ngân hàng. Nợ xấu gia tăng, đồng nghĩa, ngân hàng phải trích lập thêm dự phòng rủi ro tín dụng theo đúng quy định. Dự phòng rủi ro tín dụng được hạch toán vào chi phí hoạt động nên sẽ làm giảm trừ lợi nhuận. So với cuối năm 2013, chỉ trong quý II/2014, chi phí trích lập dự phòng rủi ro trên tổng chi phí đã gia tăng mạnh ở một vài ngân hàng, như hơn 44% ở Vietcombank, 24,3% ở ACB, 17,66% ở Eximbank…Chi phí trích lập dự phòng rủi ro trong quý III dường như sẽ cao hơn so với các quý trước, bởi :

- Thứ nhất, bài toán xử lý nợ xấu vẫn còn loay hoay chưa tìm ra lời giải. VAMC đã mua khá nhiều nợ xấu trên thị trường nhưng không mua đứt bán đoạn mà thông qua phát hành trái phiếu đặc biệt. Ngân hàng giữ trái phiếu này sẽ được tái cấp vốn tại ngân hàng nhà nước và vẫn phải trích lập dự phòng mỗi năm 20% trong 5 năm cho đến khi nợ xấu được xử lý. Tính đến 1-9-2014, VAMC cũng chỉ xử lý bằng cách thu hồi và phát mãi được 1.400 tỷ đồng trong số gần 60.000 tỷ đồng nợ xấu đã mua về. Chính vì vậy, trong ngắn hạn, tốc độ nợ xấu phát sinh và tỷ lệ trích lập dự phòng sẽ nhanh hơn và nhiều hơn. Do đó, lợi nhuận các ngân hàng trong năm này có thể bị ảnh hưởng không ít.

- Thứ hai, các ngân hàng phải thực hiện phân loại tài sản có, mức trích, phương pháp trích lập dự phòng rủi ro theo đúng thông tư 02 và 09. Việc phân loại và mức trích lập dự phòng rủi ro trong thông tư này khắt khe hơn rất nhiều so với các quy định trước đây. Nếu thực hiện đầy đủ thì dự kiến chi phí dự phòng rủi ro tín dụng của các ngân hàng sẽ có xu hướng tăng mạnh.

- Thứ ba, thông tư 09 thay thế cho Thông tư 02 yêu cầu các ngân hàng phải thành lập hệ thống xếp hạng tín dụng nội bộ bao gồm các quy trình đánh giá khách hàng trên cơ sở cả định lượng lẫn định tính. Chất lượng các khoản nợ sẽ được xếp vào các nhóm tương ứng không chỉ dựa trên số ngày quá hạn thanh toán tiền gốc, tiền lãi mà còn căn cứ vào điểm số xếp hạng tín nhiệm theo những chỉ tiêu phù hợp đặc thù của từng ngân hàng. Chính vì vậy, những khoản nợ trong hạn khi đánh giá tín nhiệm theo các tiêu chí thực tế thu thập vẫn có thể trở thành các khoản nợ xấu nếu có mức tín nhiệm thấp.

Hướng đến cơ cấu thu nhập vững bền

Với cơ cấu thu nhập của các ngân hàng thương mại Việt Nam thì rất dễ hiểu tại sao nhiều ngân hàng phải trông ngóng tỷ lệ tăng trưởng tín dụng và tiến trình xử lý nợ xấu. Sự phụ thuộc quá lớn vào nguồn thu từ tín dụng đã tạo nguồn lợi lớn khi kinh tế tăng trưởng nhanh, nhưng cũng là con dao hai lưỡi nếu vĩ mô bất ổn. Đã đến lúc, các ngân hàng phải hướng đến cơ cấu thu nhập vững bền hơn. Lúc này nguồn thu từ tín dụng chỉ nên chiếm dưới 60% và doanh thu từ dịch vụ phải chiếm tỷ trọng ngày càng cao.

Vậy, để hướng đến cơ cấu thu nhập vững bền và tạo nguồn lợi nhuận lớn thì các ngân hàng thương mại Việt Nam phải: rà soát và tiết kiệm hơn nữa các chi phí hoạt động; gia tăng hơn nữa nguồn thu từ các dịch vụ ngoại bảng; cắt giảm các khoản đầu tư chứng khoán kinh doanh hoặc chuyển hoạt động kinh doanh này sang các công ty tài chính trực thuộc; đẩy mạnh nguồn thu từ các hoạt động kinh doanh có lợi thế cạnh tranh như Vietcombank với hoạt động kinh doanh ngoại tệ; gia tăng tỷ trọng doanh thu từ dịch vụ để giảm áp lực nguồn thu lãi thuần từ tín dụng, từ đó hướng đến cơ cấu thu nhập vững bền hơn; chú trọng nâng cao chất lượng tín dụng và phát triển hệ thống quản trị rủi ro ngân hàng.

Th.S Châu Đình Linh