Trong nỗ lực tái cơ cấu nợ, Việt Nam đã phải phát hành trái phiếu Brady để hoán đổi các khoản nợ thương mại của các ngân hàng lên đến hơn 585,3 triệu đô la Mỹ với các kỳ hạn 18 và 30 năm. Tất nhiên con số nợ được chứng khoán hóa này vẫn chưa bao gồm các khoản nợ được xóa và nợ được tái cơ cấu theo các cơ chế khác.

Mặc dù vào thập niên đầu những năm 2000, Việt Nam đã mua lại một phần trái phiếu Brady của mình nhưng đến nay Việt Nam vẫn phải tiếp tục trả các khoản nợ này. Rõ ràng việc tái cơ cấu nợ quốc tế là một đòi hỏi cần thiết trong bối cảnh nền kinh tế còn quá khó khăn do Việt Nam vừa mới ở giai đoạn đầu của tiến trình cải cách.

Tuy nhiên cho đến hiện nay, tức sau gần 30 năm đổi mới và mở cửa, mặc dù nền kinh tế đã đạt được nhiều thành tựu to lớn trên nhiều phương diện song nền tài chính quốc gia nói chung, gánh nặng nợ công nói riêng, đặc biệt là nợ nước ngoài vẫn còn đó một nỗi lo đau đáu.

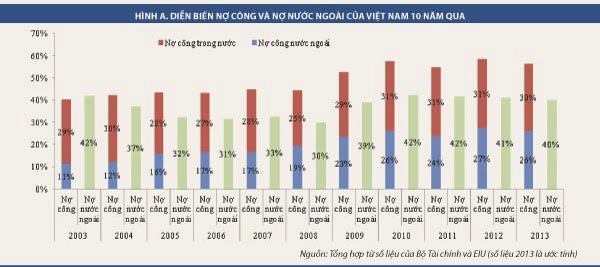

Số liệu của Bản tin nợ công số 2 của Bộ Tài chính cho thấy tính đến cuối năm 2012, nợ nước ngoài của Việt Nam lên đến hơn 41% GDP, trong đó nợ công nước ngoài là gần 31% GDP. Trong khoản nợ công nước ngoài này không thể không tính đến các khoản nợ trái phiếu quốc tế mà Việt Nam đã phát hành trong năm 2005 và 2010 với tổng mệnh giá là 1,75 tỉ đô la Mỹ.

Chắc hẳn mọi người còn nhớ vào năm 2005 khi Chính phủ lần đầu tiên phát hành thành công 750 triệu đô la Mỹ trái phiếu ra thị trường vốn quốc tế với một tâm trạng đầy hoan hỉ. Khoản trái phiếu này sau đó đã được Chính phủ cho Vinashin vay lại nhằm tài trợ cho các dự án "bánh vẽ" của ngành đóng tàu mà thực ra bấy giờ Việt Nam được đánh giá là "không có cửa" cạnh tranh với các cường quốc đóng tàu trên thế giới như Nhật Bản, Hàn Quốc hay Trung Quốc, để rồi dẫn đến kết cục của câu chuyện Vinashin như mọi người đã biết. Tài sản hình thành từ các khoản nợ đó đến nay về cơ bản là đã "hóa bùn" và hiện đang nằm dưới sông, dưới biển nhưng nợ thì không hề mất đi và Chính phủ (thông qua DATC) vẫn phải trả thay.

Bước sang năm 2010, trong khi câu chuyện Vinashin vẫn còn nóng hổi thì Chính phủ phát hành tiếp 1 tỉ đô la Mỹ trái phiếu quốc tế và khoản vay này cũng lại được chuyển cho các tập đoàn kinh tế nhà nước như PVN, EVN, Vinalines sử dụng.

Mặc dù cho đến nay người ta chưa thấy triệu chứng "sổ mũi nhức đầu" nào đối với khoản nợ này, nhưng với sự kém hiệu quả của các tập đoàn kinh tế nhà nước, sự yếu kém trong công tác quản lý vốn nhà nước đầu tư vào các tập đoàn này, cùng với những bất cập trong các mô hình quản lý và giám sát doanh nghiệp nhà nước (DNNN) và sự lạc hậu trong các mô thức quản lý và giám sát nợ công, thì việc hoài nghi về tính bền vững của các khoản nợ trái phiếu quốc tế này là có cơ sở.

Trong điều kiện nợ công quá cao, thu ngân sách lại eo hẹp, hiệu quả chi tiêu và đầu tư công quá thấp, DNNN cũng nợ nần nhiều thì hiển nhiên chỉ một động thái của Chính phủ cũng thu hút sự tò mò đầy tính hoài nghi của dư luận.

Hoài nghi là có cơ sở

Sự hoài nghi càng được củng cố khi mới đây Văn phòng Chính phủ (VPCP) phát đi thông điệp Chính phủ đang cân nhắc vay mới 1 tỉ đô la Mỹ để đảo các khoản nợ cũ trước đây với lý do để giảm nhẹ gánh nặng lãi trong điều kiện mặt bằng lãi suất vay nợ quốc tế đang có xu hướng giảm.

Tất nhiên nếu lý do này là đúng thì việc tái cấu trúc nợ theo hướng làm giảm nghĩa vụ thanh toán lãi cũng là điều cần được khuyến khích.

Tuy nhiên, trước hết nhìn ở khía cạnh kỹ thuật, việc lãi suất giảm chưa hẳn lúc nào cũng có lợi khi tái cấu trúc nợ. Chúng ta biết rằng khi lợi suất trái phiếu giảm xuống thì giá trái phiếu sẽ tăng lên. Nếu lợi suất trái phiếu giảm thấp hơn so với lãi suất coupon trái phiếu, chẳng hạn như lãi suất coupon trái phiếu phát hành năm 2010 là 6,75%, thì giá trái phiếu sẽ cao hơn mệnh giá, tức cao hơn 1 tỉ đô la Mỹ.

Như vậy, nếu giả sử Chính phủ phát hành trái phiếu ngang giá (par value), tức là lãi suất coupon trái phiếu sẽ bằng với lợi suất nhà đầu tư đòi hỏi thì Chính phủ sẽ thu về số tiền đúng bằng mệnh giá trái phiếu.

Nếu vậy, số tiền thu được sẽ không đủ để mua lại hết số dư nợ trái phiếu 1 tỉ đô la Mỹ trước đây vốn đang được định ở mức giá cao hơn và điều này cũng có nghĩa là sẽ còn một lượng trái phiếu cũ sẽ tiếp tục lưu hành song song với trái phiếu mới.

Như thế, dư nợ trái phiếu của Chính phủ sẽ phải tăng lên, gồm 1 tỉ đô la Mỹ nợ mới và nợ trái phiếu cũ còn lại, chứ không phải vẫn duy trì không đổi ở mức 1 tỉ đô la Mỹ như ý kiến của đại diện VPCP.

Tất nhiên, Chính phủ vẫn có thể phát hành thêm một lượng trái phiếu mới vừa đủ để mua hết số dư trái phiếu cũ đó, nhưng điều này cũng không làm thay đổi kết quả bởi vì khi Chính phủ phát hành thêm thì dư nợ trái phiếu cũng sẽ phải tăng lên so với trước. Dư nợ trái phiếu tăng lên trong điều kiện lãi suất phải trả hàng năm thấp hơn thì cũng chưa hẳn có lợi hơn cho Chính phủ, trừ khi mặt bằng lãi suất thế giới giảm đủ sâu.

Bên cạnh đó, Chính phủ còn phải tính thêm các khoản chi phí cho việc phát hành mới chẳng hạn như chi phí tư vấn, môi giới và bảo lãnh phát hành. Trên thực tế, các khoản chi phí này là không hề nhỏ và Chính phủ cần phải tỉnh táo khi lắng nghe ý kiến "xúi giục" của các ngân hàng tư vấn quốc tế và cả các "quân sư" của mình bởi nếu không thì có khi là lợi bất cập hại.

Câu chuyện đâu chỉ là lãi suất

Việc đảo nợ lần này không chỉ nhằm mục tiêu giảm nhẹ gánh nặng lãi như ý kiến của đại diện VPCP mà còn là việc cơ cấu lại các thời đoạn thanh toán nợ đáo hạn nhằm giảm áp lực cho Chính phủ, đặc biệt khi nhiều nghĩa vụ nợ khác nữa cũng sắp đáo hạn vào năm 2016.

Tuy nhiên, vấn đề ở đây không chỉ là việc tái cơ cấu kỳ hạn và lãi suất nợ mà còn là khả năng thanh toán nợ của Chính phủ nhìn ở góc độ năng lực trả nợ của các tập đoàn nhà nước được Chính phủ cho vay lại. Do tính minh bạch thông tin và trách nhiệm giải trình kém nên chúng ta vẫn không biết được các tập đoàn này đã đóng góp như thế nào vào Quỹ tích lũy trả nợ quốc gia.

Song, cùng với kế hoạch và động thái đảo nợ từ đầu năm, việc đảo nợ trái phiếu quốc tế lần này của Chính phủ cho thấy có quá nhiều thứ không ổn.

Một là, việc phải tái cơ cấu kỳ hạn và lãi suất nợ cho thấy kế hoạch vay nợ trước đây đã không được thiết kế cẩn thận.

Hai là, việc phải tái cơ cấu nợ dù bất luận vì lý do gì cũng cho thấy Chính phủ, cụ thể là các tập đoàn nhà nước vay lại nợ, đang có vấn đề về mặt tài chính.

Ba là, để tránh rủi ro tỷ giá thì việc vay nợ quốc tế phải đảm bảo có nguồn thu ngoại tệ, trong khi ngân sách chỉ có thể thu thuế bằng nội tệ còn DNNN thì không phải lúc nào cũng có khả năng xuất khẩu ngoại trừ việc bán tài nguyên.

Bốn là, thay vì để cho doanh nghiệp tự đi vay thì Chính phủ lại trực tiếp vay rồi phân bổ lại cho DNNN, vô hình trung làm cho khả năng giám sát của hệ thống tài chính trở nên bị vô hiệu. Nếu Chính phủ lo ngại rằng các DNNN không thể đi vay được thì điều đó cũng có nghĩa là các doanh nghiệp này là không thể được vay hoặc chỉ có thể vay với lãi suất rất cao. Việc Chính phủ phớt lờ nguyên lý này cũng có nghĩa là Chính phủ đang gánh trên vai một nghĩa vụ nợ tiềm ẩn.

Năm là, việc Chính phủ lấy danh dự quốc gia để đi vay nợ rồi về cho DNNN vay lại với lãi suất thấp thay vì để doanh nghiệp tự vay-tự trả cũng có nghĩa là Chính phủ đang ưu ái bao cấp phần chênh lệch lãi suất đó cho doanh nghiệp. Cách hành xử này của Chính phủ đi ngược lại với các nguyên tắc và chuẩn mực của thị trường và tất nhiên là xa lạ với các cam kết mà Chính phủ từng đưa ra nhằm đảm bảo môi trường cạnh tranh bình đẳng giữa các thành phần kinh tế.